デイトレーダーの皆さん、こんな悩みはありませんか?

- デイトレードをもう何年もやっているのに勝てない。

- 勝つときもあるけど、負けるときもある。

- 結局、トータルで負け続けている。

デイトレードを長くやっているのに、この暗いトンネルから抜け出せない人も多いと思います。

デイトレで勝つためにはどうすれば良いのでしょうか?

実は勝つためのロジックは、想像しているほど、複雑ではありません。

非常に単純なことなのです。

この記事ではデイトレーダーの悩みの本質といえる、

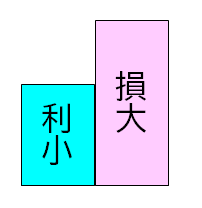

損小利大と利小損大どちらの手法を選択すべきなのか?

という課題から、筆者の経験をもとに、勝てるトレードへの道を解説します。

ここからは、巷の投資本等に書かれているようなセオリーとは違ったことをお話しします。

トレードの本質について記載していますので、注意深く、読み進んでいただきたいと思います。

さて、お話しを進めます。

コツコツドカンと揶揄されるように、せっかくコツコツと積み上げてきた利益が、たった1回の大きな損失で吹き飛んでしまうといったことも、多々経験するところです。

そういった経験を踏まえると、トータル的に勝つためには、やはり『損小利大』が正しい手法なのでしょうか?

損小利大は、損失を最小に抑え、株価が思惑と反対方向に動いた場合は、とにかく素早い損切りに徹する手法です。

私は自動売買で損小利大のルールに徹し、相当数のデイトレードを試行しました。

しかし、損小利大は、有用な手段ではありませんでした。

『損小利大』は、一見、良策のように思えます。

利益を大きく取る手法であり、万人受けも良い方です。

故に、『賢明な個人投資家がマスターすべきは損小利大のトレード手法である』という意見が多数派のようにうかがえます。

しかし、多くの個人投資家が勝てないという事実を踏まえると、『損小利大』の有用性が疑わしいことは必然です。

では、『損小利大』では、なぜ勝てないのか?

逆説的な手法である『利小損大』と比較検証しながら一緒に解決していきましょう。

益出し幅と損切り幅の設定、利益確定の頻度の検証をしましょう

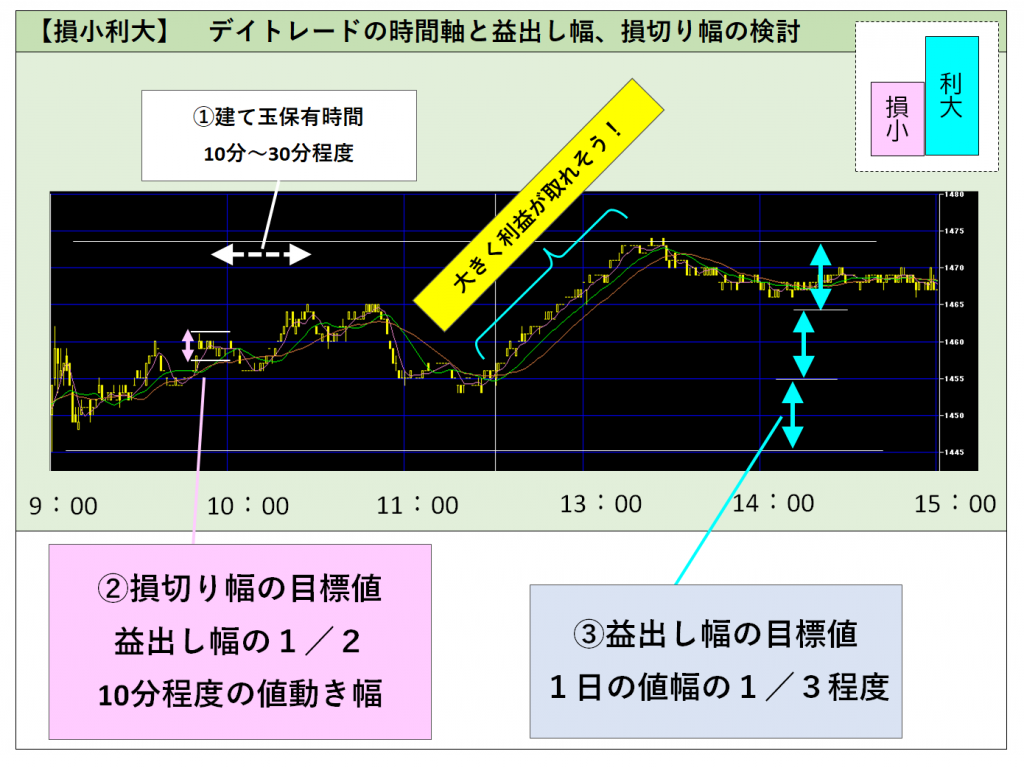

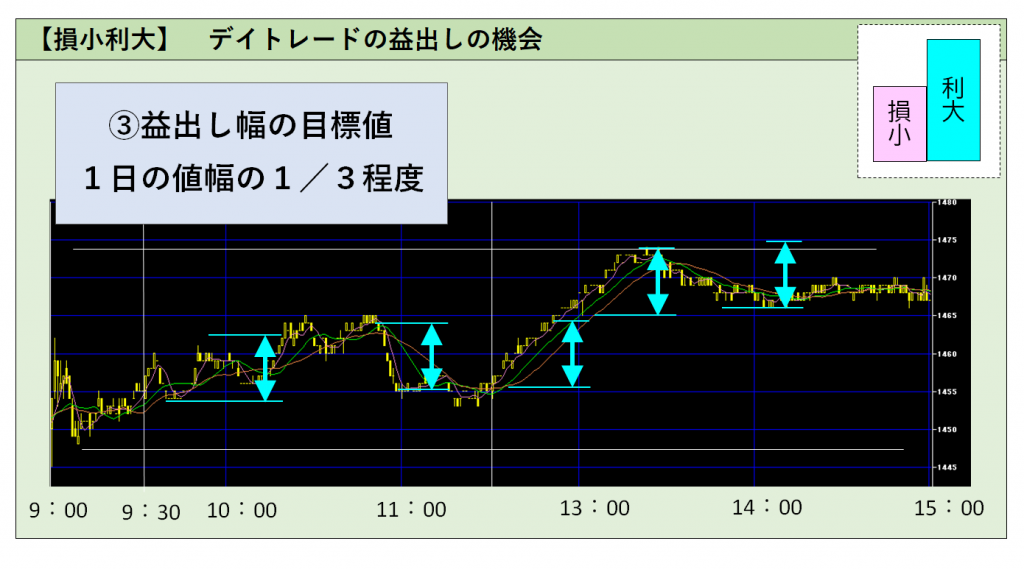

下のチャートは某銘柄の、ありふれた1分足のチャートです。

前場はやや揉みあいのレンジ相場で、後場は上昇方向へ一定のトレンドが発生しています。

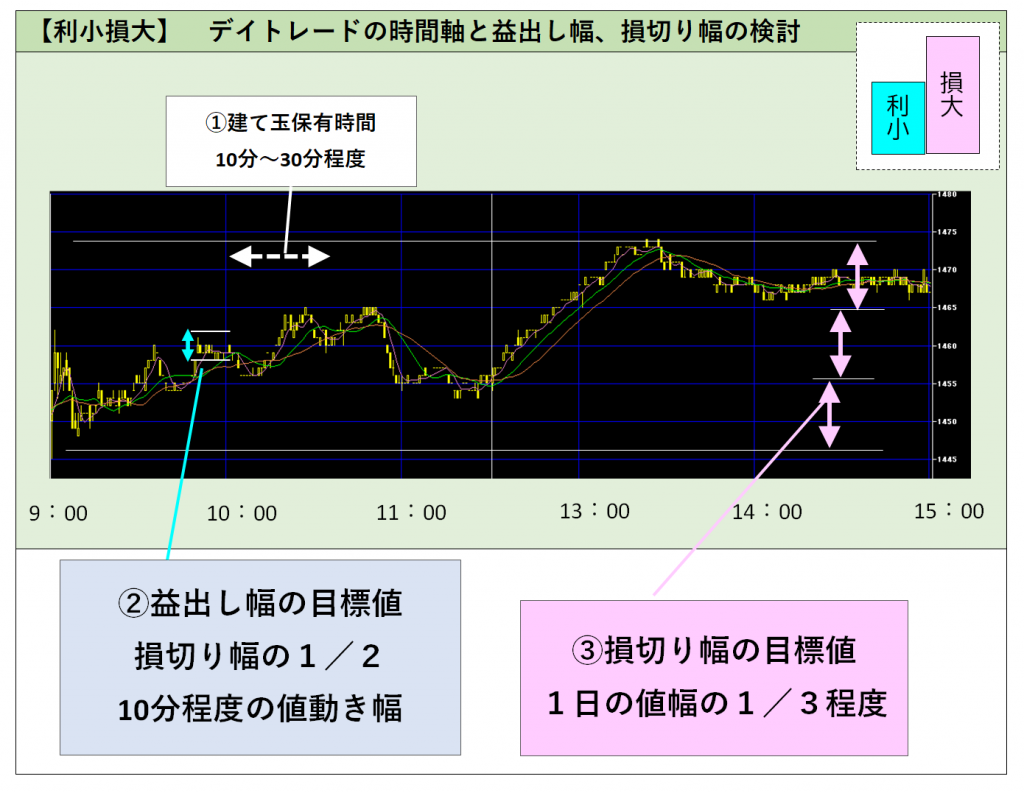

まず、利小損大の手法をとる前提で、デイトレードの益出し幅と損切り幅を考察します。

① 建て玉の保有時間はおおよそ、10分~30分程度を想定し、

②損切り幅は10分間の値動きの幅程度を設定します。

一方、益出し幅については、あまり大きすぎても現実的ではありませんし、ある程度の頻度でトレンドが発生する必要があります。

よって、③ 益出し幅は1日の値幅の3分の1程度とします。

いかがでしょうか?

この『損小利大』の手法で勝てそうでしょうか?

確かにこのチャートを見る限りは勝てそうに見えます。

その要因の一つに、後場開始早々からの、やや大きな上昇局面が存在することが考えられます。

前場、小さく損切りをして損失を出しても、この上場局面で大きく利益を上げ取り返すことにより、損小利大となりトータル的には勝つ、というのがセオリーです。

『損小利大』は正しい手法ではないでしょうか?

敢えて一般的に巷で推奨される常套句を上に書きました。

しかし、これこそが、≪損小利大の妄信≫に陥りやすい錯覚の一つと言えます!

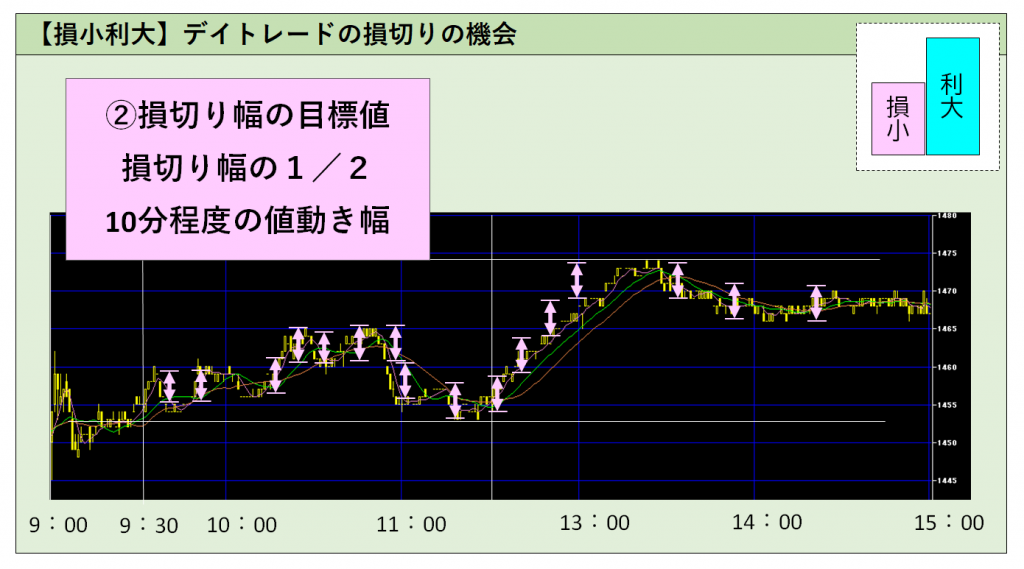

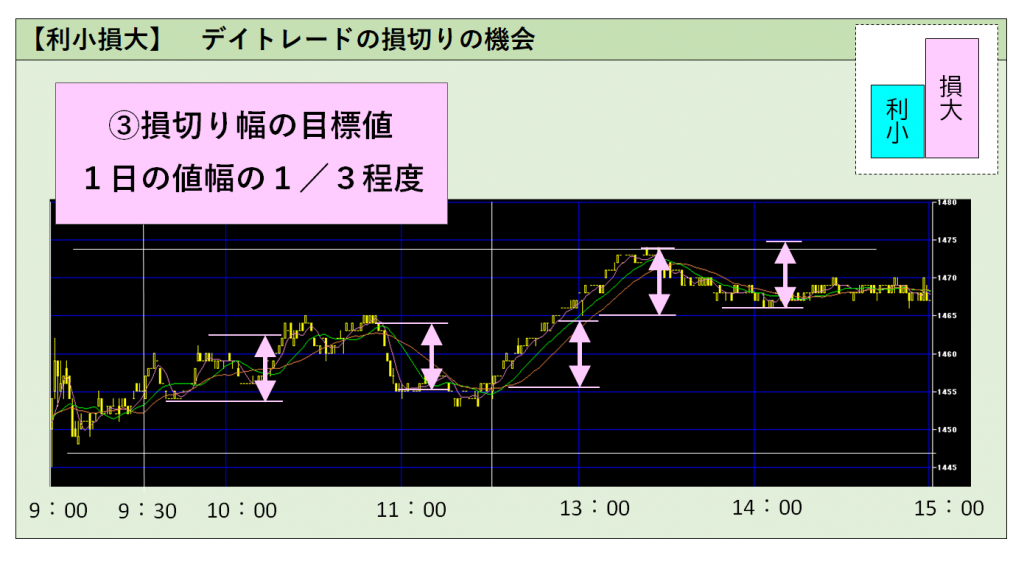

それでは、損切りと益出しの頻度をチャートに落とし込んでみましょう。

上の図が損切りの可能性のある値動きを落とし込んだもので、下の図は益出しの可能性のある値動きを落とし込んだものです。

※注:前場開始から9:30までは値動きが荒いので除いています。

図をみて分かるように、圧倒的に損切り頻度が、益出し頻度を上回ります。

矢印の数を数えると、損切りは16個で益出しは5個です。

パーセンテージにすると、損切りが76%、益出しが24%です。

今、損切りを益出しの2分の1に設定していますので、仮に、損切り幅を50、益出し幅を100とすると、

期待値=0.24×100-0.76×50=-14.3

全然勝てないことがわかります

しかし、反論もあります。

前述しました後場開始早々からの、やや大きな上昇局面があります。

損切りを少なくし、この場面で適切に利益を上げれば勝てるのではないかという意見です。

もう一度、期待値を逆算してみましょう。

期待値をプラスマイナスゼロにするには、下記のように勝率を33%を負け率を66%にしなければなりません。

期待値=0.33×100-0.66×50=0

【一番大事なポイントはここです!】

つまり、3回のトレードのうち1回は、益出しが必要となります。

このためには、トレードの機会を少なくし、ピンポイントで、この上昇局面の初動をとらえて、エントリーする必要があります。

加えて、このようなトレンドが場中にある程度の頻度で発生する必要があり、一方で相場の大半がレンジ相場であることを考慮すると至難の業であることがわかります。

※テクニカル分析と損小利大が常に併せて語られる所以はこういうことです。

この、後場開始早々の、上昇局面の初動をとらえることは可能でしょうか?

それは、不可能と言えるでしょう、相場の先読み、つまり、未来予測はタイムマシンでもない限り不可能だからです。

このお話しの詳細は、👉≪デイトレで勝つ!これがトレードの本質です?≫をご覧ください。

利小損大のトレードプランはこうなります

ここまでくれば、あとは単純なお話しです。

先ほどの損小利大と逆のプランをたてれば、期待値はプラスの方向の手法となります。

益出し幅と損切り幅の計画は下図です。

今度は、圧倒的に益出し頻度が、損切り頻度を上回ります。

矢印の数を数えると、益出しは16個で損切りは5個です。

パーセンテージにすると、益出しが76%、損切りが24%です。

ただし、益出し幅を損切り幅の2分の1に設定していますので、仮に、益出し幅を50、損切り幅を100とすると、

期待値=0.76×50-0.24×100=+14.3

期待値がプラスとなります

しかも、相場の方向、株価の未来予測をする必要はありません。

エントリー後、上昇するか、下降するかは、可能性として各々50%と考えてトレードすれば良いことになります。

損小利大と利小損大のトレード戦略のまとめ

株価の予測が困難である以上、損小利大の戦略は難しいと考えざるを得ません。

損小利大は株価予測、つまりテクニカル分析と一体の考え方であり、それが、個人投資家がデイトレードで勝つことを難しくしているといえます。

トレードで勝つための本質としては、株価の予測とエントリータイミングは重要でなく、株価の値幅・ばらつき・益出し幅・損切り幅がネックになります。

勝つときにどれだけ利益を出し、負けるときにどれだけ損失を出すかを計画し、トレードの期待値分析と資金管理が最も重要であるといえます。

≪今回使用した、益出し幅、損切り幅の設定値について≫

楽天RSSで取得した株価データをエクセルVBAで時系列に自動で表計算し、株価のばらつきを把握することで設定しました。

このプロセスは私の自動売買構築の一部とも言えます。

こちらの手法については下記記事をご参照ください。↓ ↓

👉≪利小損大でデイトレに勝つ!損切り幅と益出し幅を標準偏差から導き出す≫

以上、≪損小利大 vs 利小損大、勝てる手法は?益出し幅と損切り幅の分析。≫でした。