利小損大のトレード戦略の概要

デイトレードにおいては、損小利大がセオリ―であるという意見もあります。

しかし、損小利大では、株価の変動やアルゴリズムによる振り落としに巻き込まれることが多々あります。

結果的にロスカットばかりのトレードとなることもあり、いわゆる損切り貧乏にもなりかねません。

また、利食いに関しても、大きく利益をとれるような方向性のある株価の動きは、そうそうあるものではありません。

実際にトレードをしてみればわかります。

利大をとる機会がいかに少なく、損失を取り戻すほどの利益確定をすることが非常に難しいことであることを。

故に、私は損小利大ではなく、利小損大のトレード戦略をモットーとしています。

詳しくは、 👉≪損小利大vs利小損大、勝てる手法は?益出し幅と損切り幅の分析≫ をご参照ください。

それでは、利小損大のトレードの、益出し幅と損切り幅について、みていきましょう。

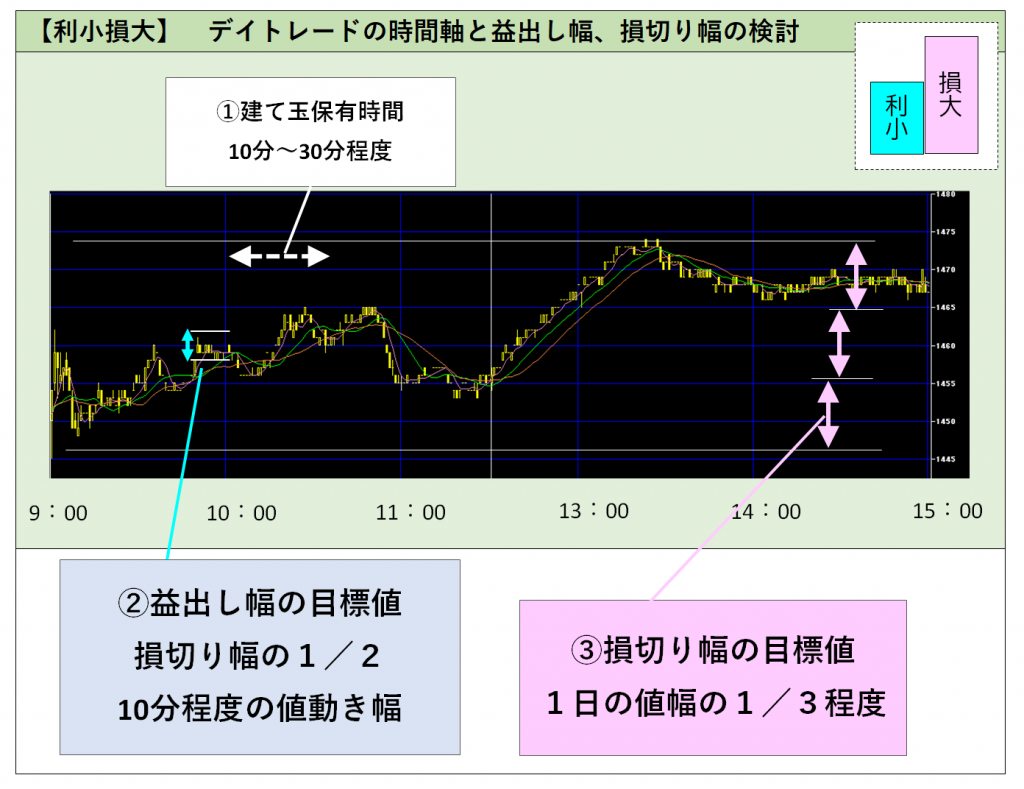

今回の利小損大のトレード戦略の設定では、下図のように、益出し幅の目標値を損切り幅の1/2とし、損切り幅については1日の値幅の1/3程度とします。

今回は、益出し幅、損切り幅の算出プロセスを記載しましたので、ご参照ください。

利食い幅(益出し幅)をどれだけ見込めば良いか

それでは利食い幅(以降、益出し幅と呼びます)の設定をしてみましょう。

利小損大のトレード手法です。

よって、益出し幅に関しては10分~30分間程度の株価のばらつき(変動幅)を捉えたいところです。

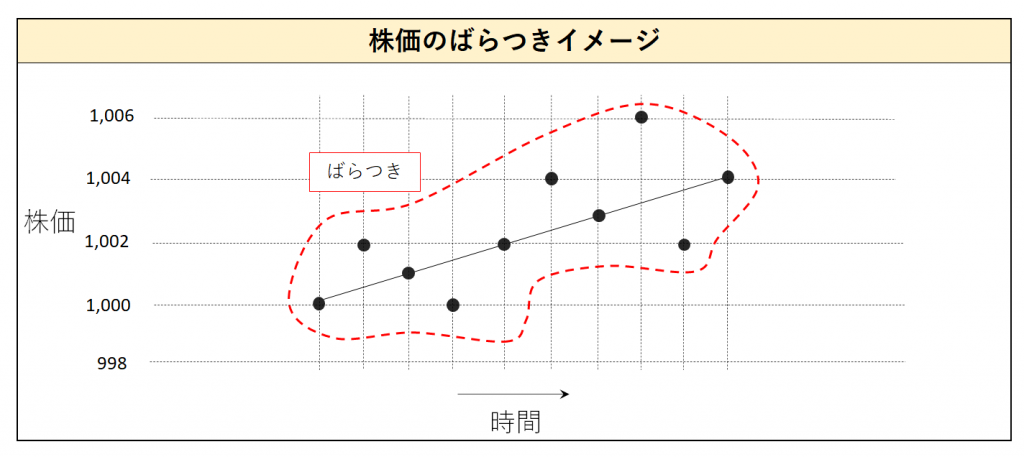

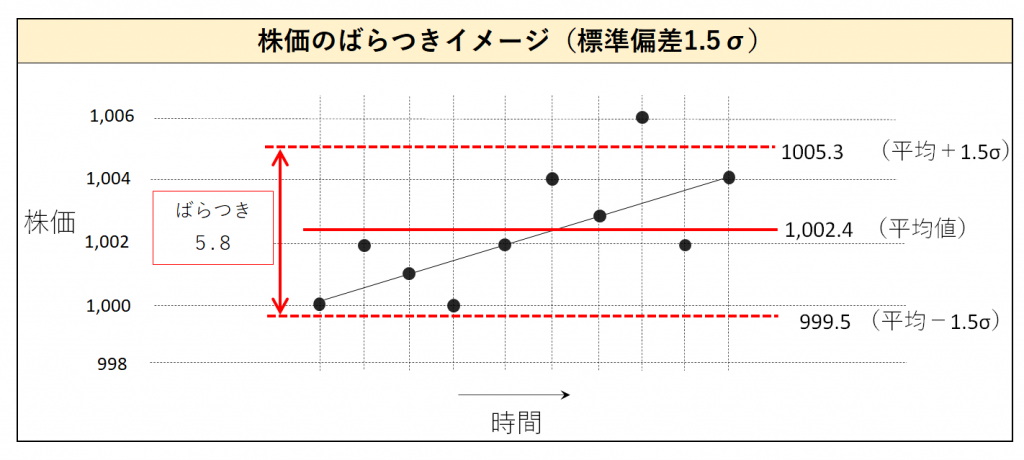

株価のばらつきのイメージを下図で確認しましょう。

この図の場合、この時間幅では株価は1,000円から1,006円の間で上下しています。

この株価のばらつきの範囲内で益出し幅を設定し、利益確定したいところです。

それでは株価のばらつきを、具体的に数値で算出してみましょう。

少し、統計学の一端に触れるようなお話しになりますが、上図の例では1,000円から1,006円の間に10個の株価の値(標本の集まり・母集団)があります。

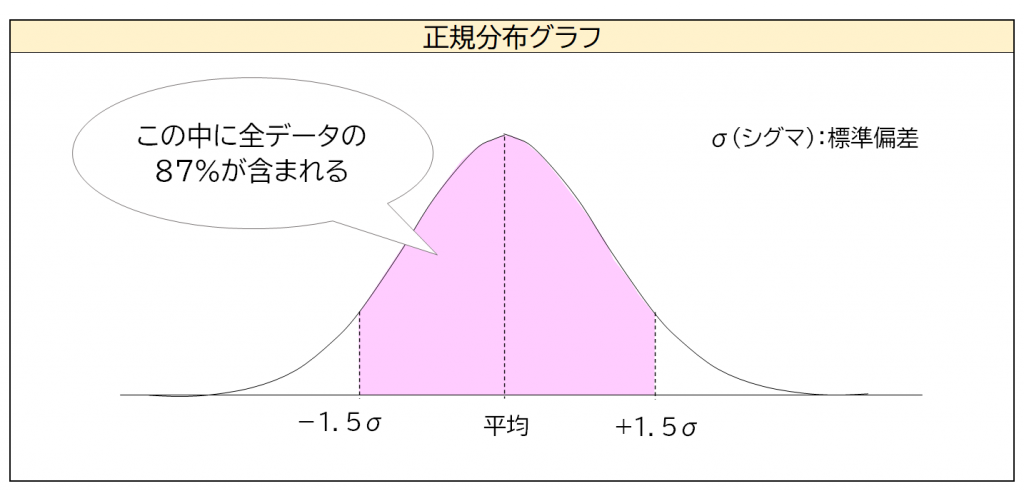

このように平均値の周辺に集積するようなデータの分析には正規分布をつかうことができます。

下図は正規分布グラフのイメージです。

株価データの母集団について標準偏差σ(シグマ)を算出し、値のばらつき幅を算出することができます。

データが正規分布すると過程した場合、母集団の平均値を中心とし、(平均値-1.5×σ)と(平均値+1.5×σ)の間に、母集団の87%の標本(株価)が含まれると考えることができます。

従いまして、今回は1.5×σで設定を進めていきます。

私が学生の頃は、学校のテストの成績に偏差値が採用されていました。偏差値50がグラフの真ん中(平均)です。

みんな学生のときは、偏差値って何?って感じでしたよね。

【ご注意と補足】

今回はあくまで株価のばらつきが標準正規分布すると仮定し、標準偏差を採用しています。

正規分布・標準偏差の適用については、統計学の専門サイト・書籍等をご確認の上、ご判断ください。

さて、難しいことをつらつらと書きましたが、下図をご覧ください。

先ほどの株価平均に、1.5×σ(標準偏差)をプラス・マイナスした、ライン(赤点線)の幅が株価のばらつき幅です。

標準偏差σの計算は、手計算だと、めちゃややこしいですが、エクセルの関数にちゃんと用意されていますので、それを使えば簡単です。

安心して後述を参照ください。

計算の結果としては、この期間(時間)の株価のばらつき幅は、5.8円となりました。

つまり、5.8円の益出し幅を計画すれば、この期間内で利確できる可能性が高まるということになります。

ちなみに、テクニカル分析のボリンジャーバンドにも標準偏差が使われています。

移動平均線ー標準偏差のライン、移動平均+標準偏差のラインを帯のように描いたものです。

実際の株価データを元に、利食い(益出し)幅の目標を算出してみましょう

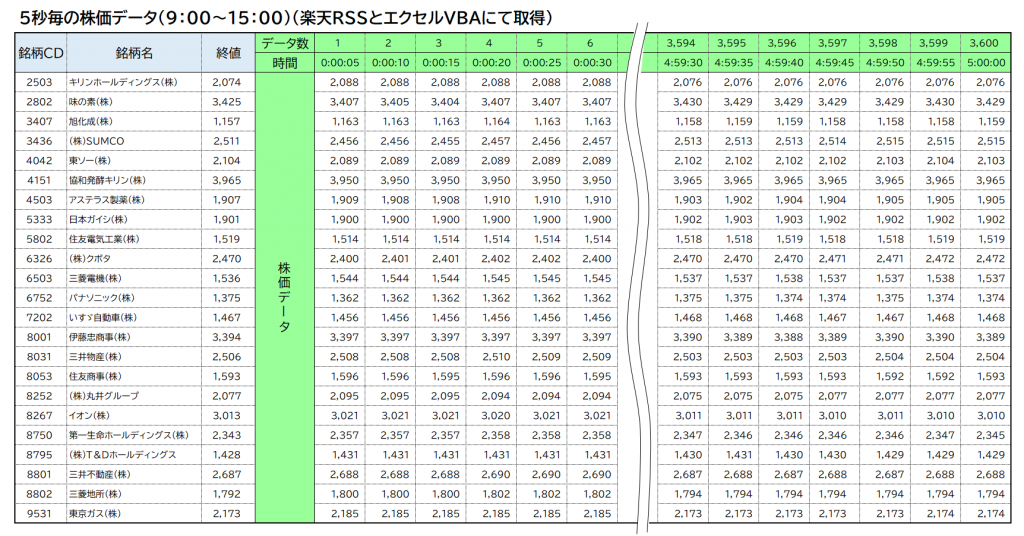

株価データを用意しました。

エクセルで作成した下表は、任意の銘柄(23銘柄)の某日の1日間の株価データです。

楽天RSSでリアルタイムの株価を取得し、エクセルVBAで、5秒毎のデータを連続して記録したものです。

(従いまして、データ数としては1銘柄あたり3,600個あります)

こちらの、楽天RSSとVBAによるリアルタイム株価の取得方法は、下記記事をご参照ください。↓ ↓

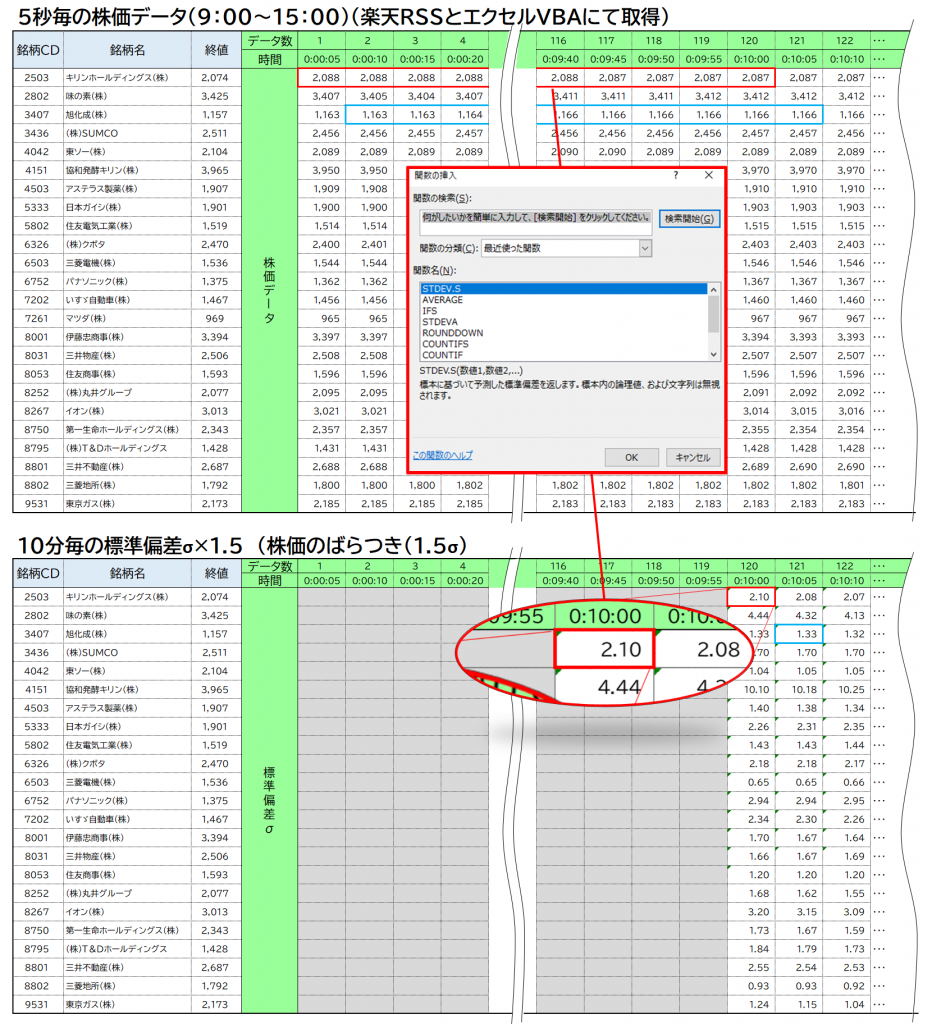

それでは、前述のデータについて、10分毎の標準偏差を計算していきます。

下表の一番上の、キリンホールディングスの行をご覧ください。エクセルには標準偏差の計算の関数があらかじめ用意されています。

『 STDEV.S 』という名の関数を呼び出して、10分間の株価の範囲(120個のデータ)を選択し標準偏差σを計算します。

下側の表のように、5秒毎(1セル毎)にセルをずらし、全ての時間帯の10分間の標準偏差を計算し表にします。

※エクセルの表なので、セルの関数をコピーすれば簡単にできます。

※ここでは、標準偏差σに1.5倍したものを表にしています。

エクセル操作の詳細についてはここでは割愛させていただきます。

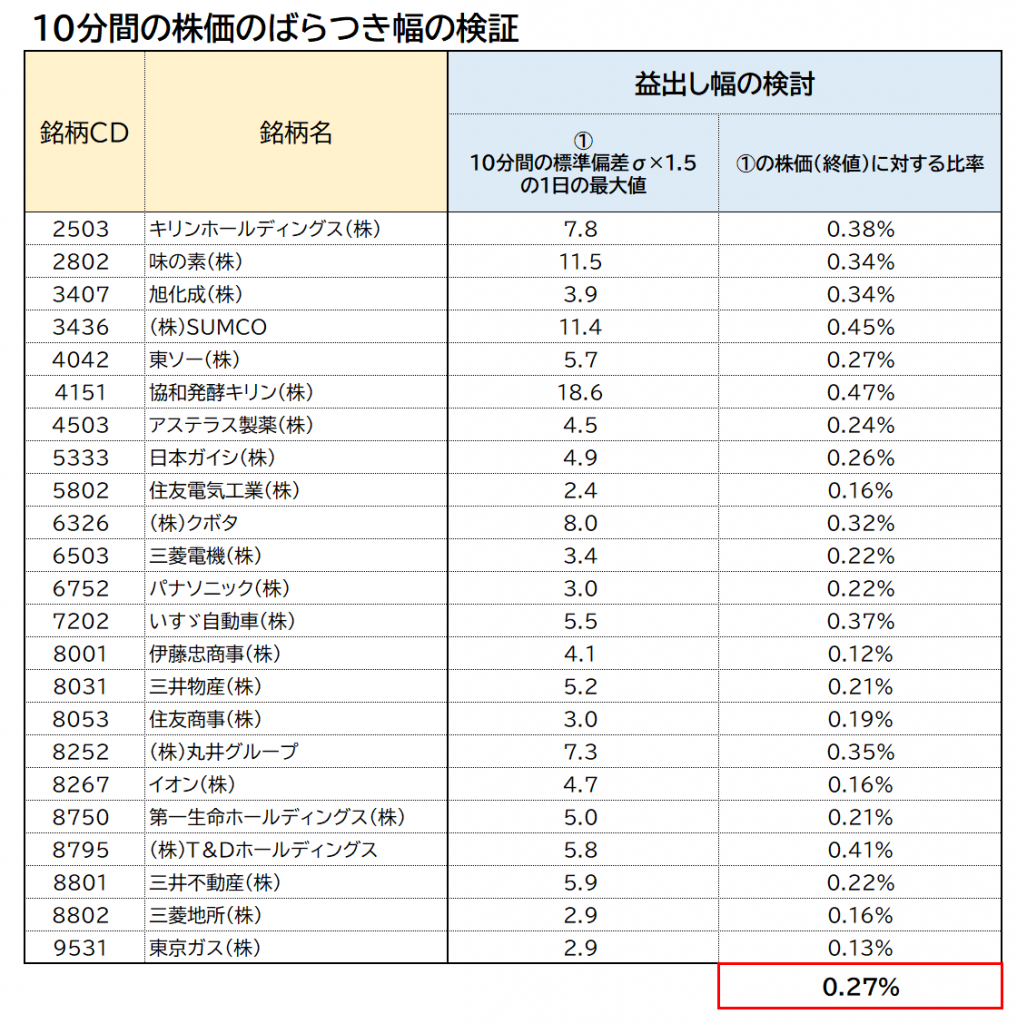

株価のばらつきの計算結果を確認しましょう

下表は、上記の計算結果から得られた、某日の各銘柄の10分毎の株価のばらつき(1.5σ)の最大値を抽出したものです。

また、ばらつき幅の株価に対する比率も計算しました。その結果、最小で0.12%、最大で0.47%ですが、平均としては0.27%となっています。

つまり、相場環境や日時によっても異なるでしょうが、おおよそ平均して、0.27%を目途に益出し幅を設定しトレードを計画すれば、利益確定のチャンスの可能性が高まると言えます。

従いまして、益出し幅を0.27%と設定します。

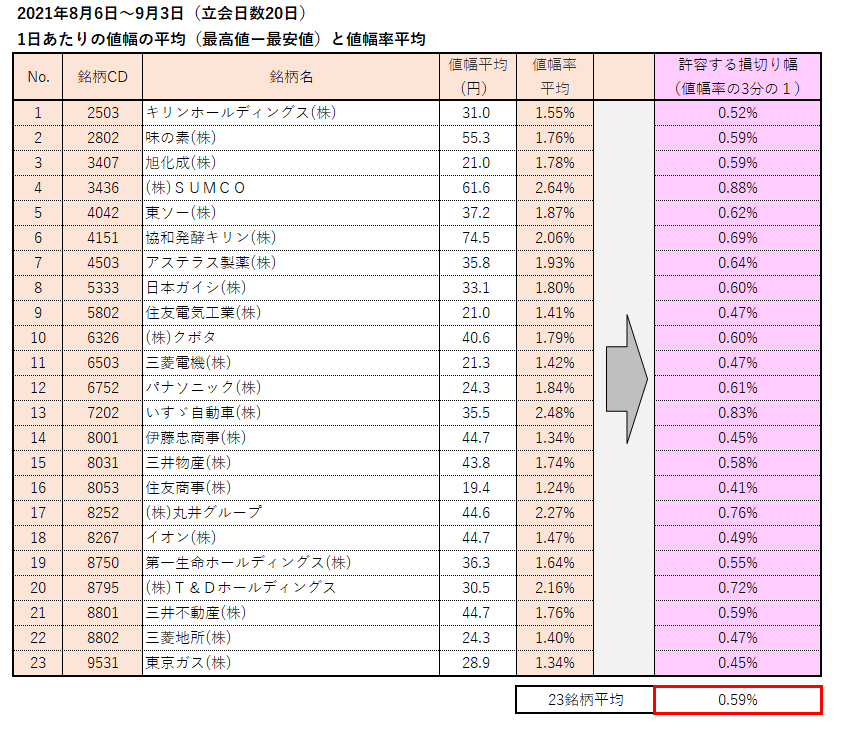

損切り幅の確認を確認しましょう

冒頭の利小損大のトレード戦略の説明の中で、損切り幅については、1日の株価の値幅の1/3程度に設定しました。

利小であるため、損失幅をあまり大きく取りすぎると、期待値をプラスにするのが困難になってきます。

損大とは言え、ここは、値幅の1/3に抑えておきたいと思います。

では、1日の値幅は株価に対して、どれぐらいのものでしょうか?

ここでは、2021年8月6日~9月3日(立会日数20日)の具体的な値幅(当日の最高値から最安値を差し引いたもの)のデータをサンプルとして使用します。

最高値、最安値の株価データについては、ヤフーファイナンスのサイトから銘柄を検索し、時系列データから簡単に閲覧することができます。(👉ヤフーファイナンスWebサイト)

下表は各銘柄の20日間の値幅の平均値をまとめたものです。

最小で0.41%、最大で0.88%となっており、23銘柄の平均値は、0.59%です。

こちらも、相場環境によって状況は変化しますが、おおよそ、損切り幅を株価の0.59%とみておけば、妥当であると言えます。

従いまして、損切り幅を0.59%と設定します。

まとめ:益出し幅・損切り幅の設定と期待値の計算

これまでのプロセスにより益出し幅を、0.27%、損切り幅を、0.59%と設定しました。

冒頭の利小損大のトレード戦略の設定では、益出し幅を損切り幅の1/2、損切り幅を1日の値幅の1/3としましたので、おおよそ計画に合致する形となっています。

次に期待値を計算してみましょう。

利小損大の戦略であるため、勝率は大きく取る必要があります。

期待値をプラスにもっていくためには、勝率を75%、負け率を25%程度とする必要がありそうです。

従って期待値の計算は、

0.75×0.0027-0.25×0.0059=0.0006(0.06%)

ということになります。

私の場合、実際のトレードの際は、監視銘柄の数日の値幅の平均の1/3を損切り幅とし、その個別銘柄の値幅平均の1/2を益出し幅としています。銘柄によっても、相場環境によっても値動き幅が異なりますので、変化に対する対策をとっています。

今回は、利小損大のトレード戦略における、益出し幅、損切り幅の設定方法の概要について記載させていただきました。

私自身、体感していますが、実際にトレードをしてみると、計画通りのトレードにならず、目標からのズレが必ず生じます。

勝率については、思うように確保できないこともあります。

益出し(利確)幅については、思惑の方向に株価が動く場合は、計画通りの値幅を確保できる可能性が高いです。

一方で損切り幅に関しては、損切り目標幅まで株価が達することなく損切りとなる場合もあり、逆に少ない損失で済む場合もあります。

そのため、計画より期待値が上昇する可能性もあります。

実際のトレードでは、計画に対してプラス方向、マイナス方向のどちら側にも傾く要素があります。

いずれにしても、トレードの目標期待値を明確に設定することが重要です。

そして目標と実績の誤差をデータ分析により日々確認し、常に変化に追従しながらトレード戦略を微調整していくことが大切であるといえます。

- 以上、≪ 利小損大、損切り幅と益出し幅を株価のばらつき(標準偏差)より導き出す ≫ でした。

最後まで読んでくださってありがとうございます。